Apa Perbedaan Ketentuan Perpajakan bagi PKP dan non PKP? Pajak.io

Surat Keterangan Non Pkp Dari Kantor Pajak Homecare24

Kewajiban Pajak Perusahaan Non PKP. Selain mengatur kewajiban PKP, dengan adanya peraturan PMK Nomor 197/PMK.03/2013, artinya pengusaha dengan omzet tidak melebihi Rp4,8 Miliar dan tidak memilih menjadi PKP, tidak diwajibkan membayar pajak dan menjalankan kewajiban yang melekat. Pengusaha kategori ini juga tidak perlu lagi melaporkan Surat.

Surat Non Pkp Dari Kantor Pajak Homecare24

Kewajiban Non PKP. Berbeda dengan PKP, pengusaha kecil atau Non PKP tidak perlu membayar pajak dan menjalankan kewajiban PKP. Perlu diingat, pengusaha kategori ini tidak mempunyai hak-hak PKP. Artinya, Non PKP tidak boleh memungut PPN atau menerbitkan faktur pajak. Jika peraturan ini dilanggar, pengusaha tersebut dapat dipidana penjara atau.

Cari Tau Perbedaan PKP dan Non PKP Trier Consulting

Transaksi atas penyerahan Barang Kena Pajak (BKP) yang dilakukan PKP terhadap non PKP memang sering terjadi. Bagi PKP yang melakukan transaksi dengan non PKP (pembeli), tetap wajib membuat faktur pajak dengan isian Nomor Pokok Wajib Pajak (NPWP): 00.000.000.-000.000 dengan identitas non PKP tersebut. Namun, faktur pajak yang seperti ini tidak.

Contoh Surat Pkp Pajak Homecare24

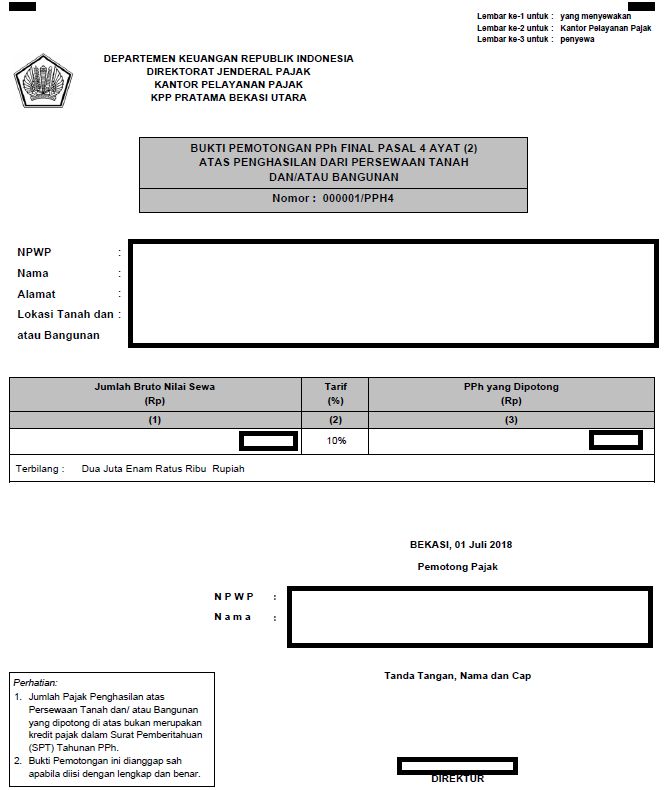

Bentuk Faktur Pajak Untuk Non PKP. Telah dijelaskan sebelumnya, bahwa atas transaksi antara PKP dengan non PKP tetap harus ada faktur pajak, sebab sudah menjadi kewajiban bagi PKP untuk memungut PPN dan membuat faktur pajak. Jadi, faktur pajak untuk non PKP tetap harus dibuat. Sesuai dengan Peraturan Pemerintah (PP) Nomor 1 Tahun 2012, faktur.

Inilah 8 Contoh Surat Non Pkp Pajak Contoh Surat Terbaru Terlengkap Vrogue

Sebaliknya, Non PKP tidak perlu memungut, menyetorkan, dan melaporkan PPN pada SPT Masa PPN. Selain itu, Non PKP juga tidak wajib menerbitkan faktur pajak. Non PKP hanya wajib menyetorkan Pajak Penghasilan Final (PPh Final). Selain kewajiban, pengusaha yang telah mengukuhkan diri menjadi PKP juga memiliki hak dan keuntungan.

Apa Perbedaan Ketentuan Perpajakan bagi PKP dan non PKP? Pajak.io

Cara Setor dan Lapor Pajak Non PKP. Sebagaimana dijelaskan sebelumnya bahwa pajak non PKP yaitu berupa PPh final 0,5% yang dibayarkan setiap bulan. Cara setor atau membayar PPh final 0,5% yaitu dengan membuat ID Billing terlebih dahulu untuk mendapatkan kode NTPN pembayaran pajak tersebut. Anda dapat menggunakan fitur e-Billing yang dapat.

Contoh Surat Keterangan Pajak Non Pkp Surat Keterangan Desain Contoh Surat 098o39N58A

Cara Lapor Pajak Perusahaan Non PKP. Bagi perusahaan non PKP yang menggunakan tarif 0,5% dari penghasilan bruto yang dibayarkan setiap bulan, maka ketentuannya sebagai berikut: Melampirkan rekapitulasi PPh Final berdasarkan PP 23/2018 per masa pajak dari masing-masing tempat usaha.

Begini Kelebihan Menjadi PKP, Non PKP Jangan Iri! Pajak.io

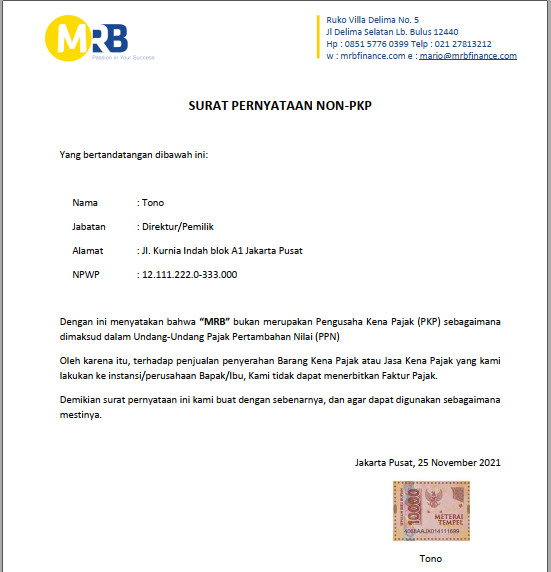

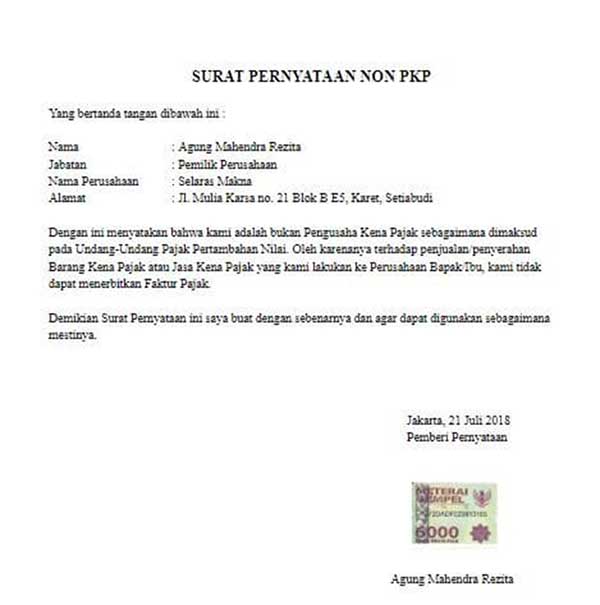

KOP Surat berisi keterangan dokumen "Syarat Keterangan Non PKP". Pernyataan "Yang bertandatangan di bawah ini" diikuti beberapa keterangan. Nama. Berisi nama pihak yang mengajukan keterangan bahwa dirinya bukan "Pengusaha Kena Pajak". Jabatan. Berisi keterangan atas jabatan pihak yang namanya tertulis di bagian atas. Perusahaan.

Contoh Invoice Non Pkp

Cara Non-PKP Bayar Pajak. Prosedur pelaporan pajak seorang Non-PKP pastinya berbeda dengan yang PKP, apalagi Non-PKP tidak punya bukti transaksi seperti Faktur Pajak seperti pengusaha berstatus PKP. Para pengusaha Non-PKP yang hendak melapor pajak cukup menghitung pendapatan kotor setiap bulannya dan mengalikan dengan 0,5% dari pajak beban.

Transaksi PPN dengan Non PKP OnlinePajak

Cara Lapor SPT PPh Wajib Pajak Non-PKP. PPh Tahunan yang bersifat final dengan tarif 0,5% yang telah dibayarkan setiap bulan, dilaporkan dalam Surat Pemberitahuan (SPT) Tahunan PPh pada Formulir Rekapitulasi Peredaran Bruto dan Pembayaran PPh Final Berdasarkan PP 23 Tahun 2018 Per Masa Pajak Serta Dari Masing-Masing Tempat Usaha.

Surat Pernyataan NonPKP (Pengusaha Tidak Kena Pajak) 10032022 PDF

Namun kewajiban pajak perusahaan non PKP tetap ada dan Pemerintah pun mengharapkan perusahaan yang belum masuk kategori PKP dapat berkontribusi dalam perpajakan. Lewat Peraturan Menteri Keuangan (PMK) Nomor 197/PMK.03/2013 ditetapkan bahwa perusahaan dengan omzet tahunan di bawah Rp 4,8 miliar tidak wajib dikukuhkan sebagai PKP dan dimasukan.

Perbedaan Pengusaha Kena Pajak (PKP) dan Non PKP

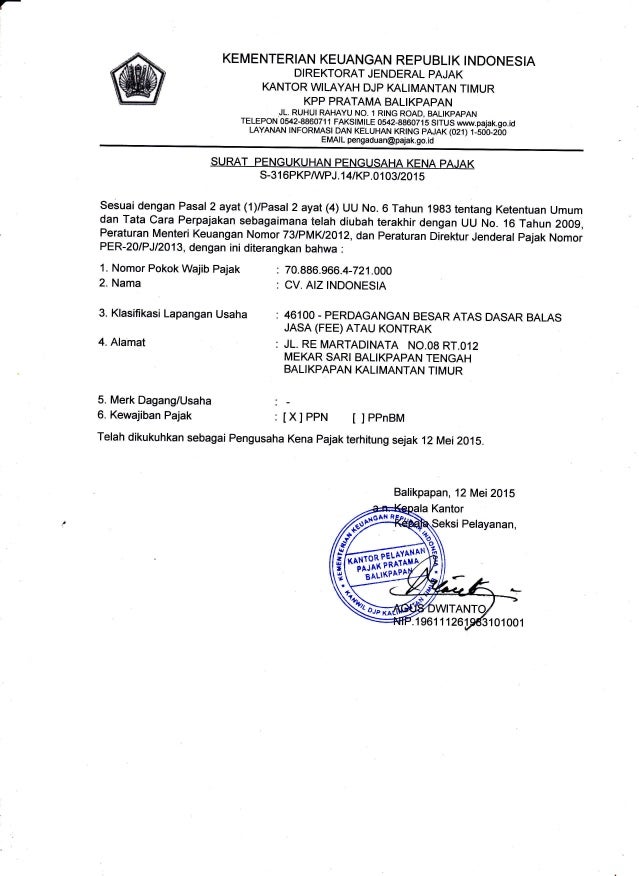

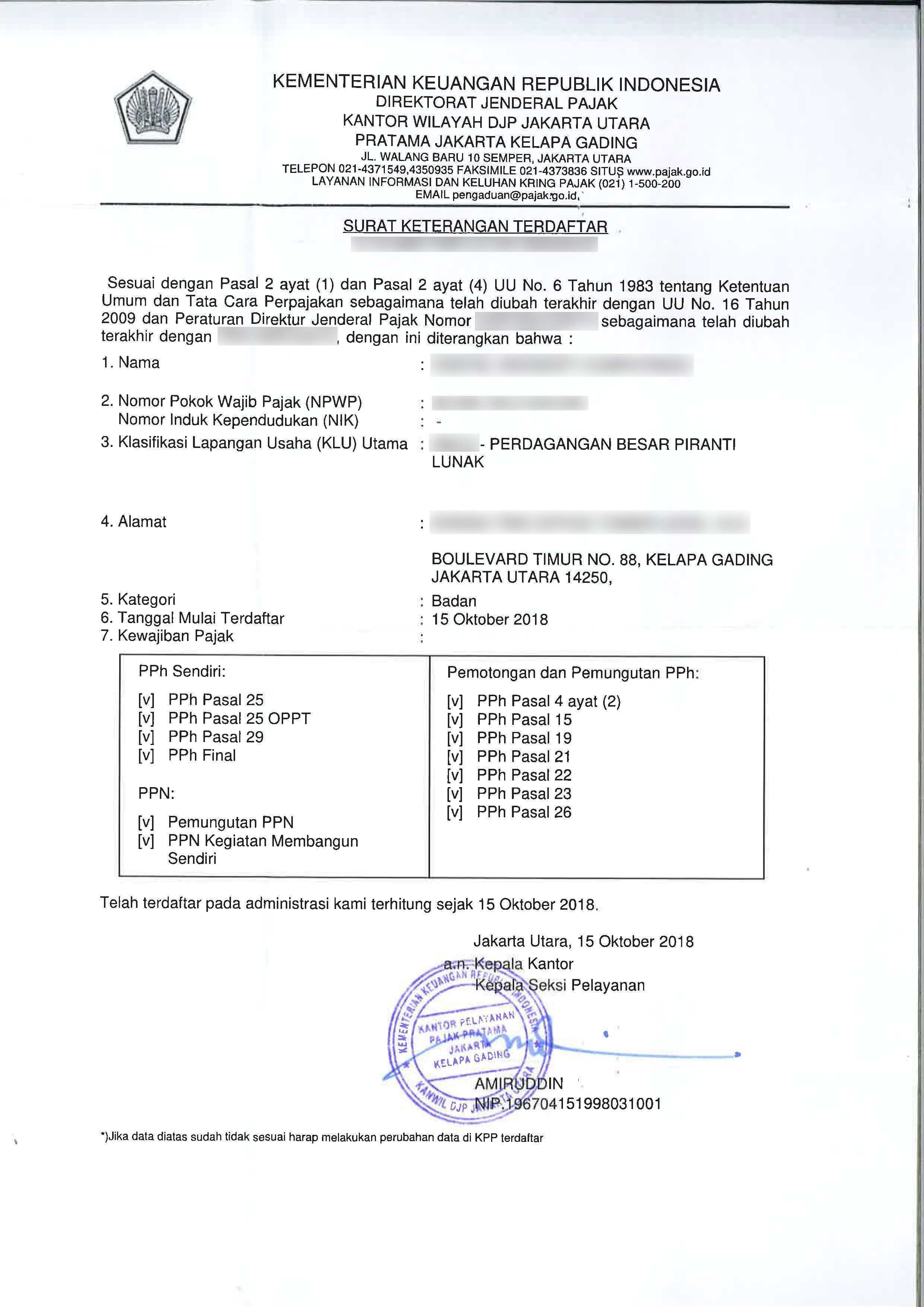

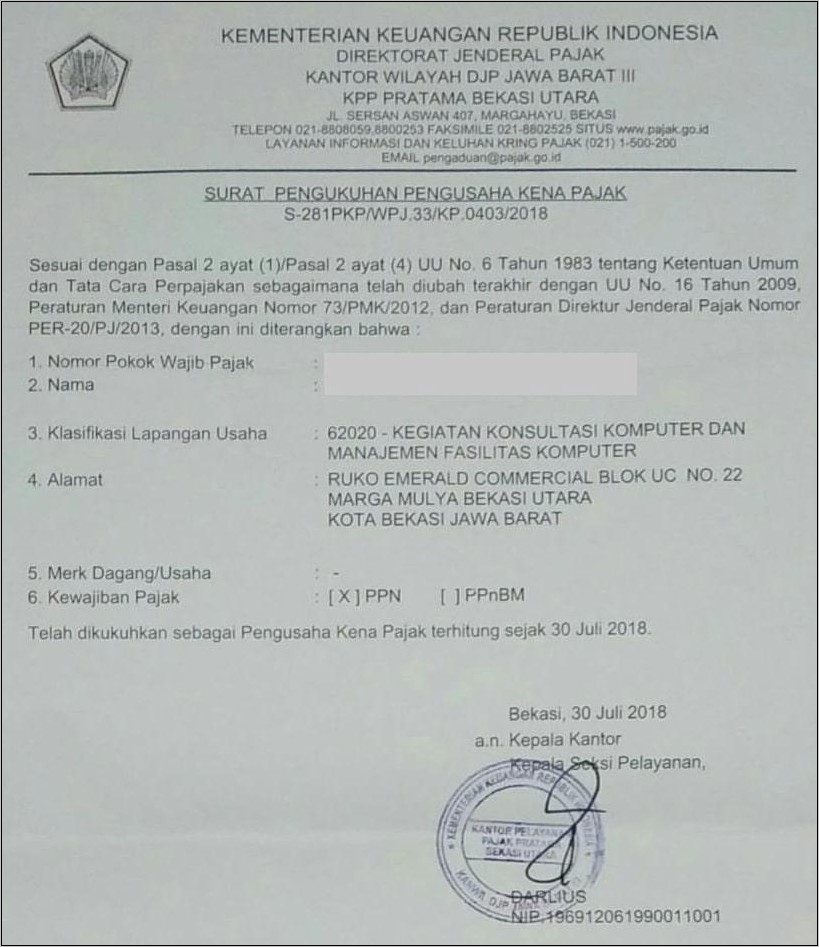

Pajak.com, Jakarta - Surat keterangan (suket) Non-PKP (Pengusaha Kena Pajak) dibutuhkan bagi seorang pengusaha atau badan yang masih belum dikukuhkan sebagai PKP. Non-PKP tidak mendapatkan kewajiban untuk memungut dan melaporkan Pajak Pertambahan Nilai (PPN) meskipun di dalam usahanya terdapat kegiatan penyerahan barang atau jasa.

Surat Keterangan Non Pkp Dari Kantor Pajak Homecare24

Ilustrasi kemudahan aplikasi e-Bupot untuk PPh 23 Non PKP. B. Aturan Wajib e-Bupot untuk PPh 23/26. Direktorat Jenderal Pajak (DJP) Kementerian Keuangan RI telah memperluas aturan wajib penggunaan aplikasi e-Bupot untuk wajib pajak Non-PKP dalam membuat bukti pemotongan PPh 23/26 sejak 2020 sesuai Pasal 6 ayat (1) peraturan PER-04/PJ/2017.

Apa perbedaan ketentuan perpajakan bagi PKP dan non PKP? Pajak.io

Cara Lapor Pajak Perusahaan Non PKP. PPh Final 0,5% memberikan kemudahan pada pelaku usaha untuk dapat membayar pajak yang jadi kewajibannya. Kemudahan ini juga dapat dirasakan ketika melakukan pembayaran dan penghitungan pajak yang dibayar. Pelaku UMKM cukup menghitung pendapatan kotor setiap bulannya dan mengalikan dengan jumlah 0,5% pajak beban.

Pelaku Non Pengusaha Kena Pajak (Non PKP) tidak kena PPN dan kena PPh Final 0,5 omset bruto

Saat menghitung PPh Pasal 21 dengan Tarif Pasal 17 UU PPh, pemotong menghitung Dasar Pengenaan Pajak (DPP) dengan cara Penghasilan Neto dikurangi Penghasilan Tidak Kena Pajak (PTKP) sehingga dapat kita ketahui besaran Penghasilan Kena Pajak (PKP). Pasal 17 UU PPh memiiki lima lapisan tarif sesuai nilai PKP yang telah diperoleh sebelumnya.

Kenali Surat Pernyataan Non PKP Beserta Cara Mengajukannya

Di sisi lain, Non Pengusaha Kena Pajak (Non-PKP) merupakan pengusaha pribadi/perorangan maupun pengusaha badan yang belum dikukuhkan untuk menjadi PKP. Berdasarkan, Peraturan Menteri Keuangan (PMK) Nomor 197 tahun 2013, perusahaan yang omzetnya di bawah Rp 4,8 miliar tidak diwajibkan untuk menjadi PKP.